Månedsrapport juli 2021

Økonomi og renter

Aktiviteten i både emisjon og annenhåndsmarkedet har reflektert at det er en feriemåned hvor færre aktører er på plass. De makroøkonomiske tallene fortsetter å reflektere den økte aktiviteten som en følge av gjenåpningen i ulike land, hvor også reiseliv og fritidsindustrien nå bidrar. Selv om den globale veksten i sysselsetting og varehandel fremstår lavere er det fortsatt forbedring.

Det er noe mer uro knyttet til det økte smittenivået som følge av deltavarianter og gjenåpning. Finansmarkedene ser ut til å ta den økte risikoen med ro så langt. Vaksineutrullingen fortsetter etter planen, hvor vi ligger foran skjema i Norge. I tillegg ser vaksinasjonsgraden, spesielt blant risikogruppene, ut til å forhindre de mer alvorlige sykdomsforløpene.

I sammenheng med at en betydelig del av befolkningen har fått vaksine, blir den delen av befolkningen som motsetter seg vaksinering mer fremtredende i vaksinestatistikken. Det er en del av årsaken til at antall vaksinerte per dag synker i noen områder. Land ser ut til å løse den motstanden ulikt. Enten gjennom generelle oppfordringer, lotterier, eller krav til negativ test/vaksinepass for ulike aktiviteter/arrangementer/reise.

USA viser til fortsatt høye inflasjonstall, men markedsreaksjonene tyder på at investorer har tillitt til at FED kan forhindre at inflasjonen løper løpsk selv om risikoen for en vedvarende høy inflasjon har økt. Inflasjonen fremstår som drevet av høyere innkjøpspriser og økt etterspørsel som følge av gjenåpningen.

Norges Bank er fortsatt forventet å øke renten raskere enn andre sentralbanker. Sammenlignet med Riksbanken som har varslet null rente de neste tre årene og FED som ikke forespeiler en rentehevning før tidligst 2023, ser Norges Bank ut til å ønske å normalisere rentenivået langt tidligere. Mange markedskommentatorer mener september og desember økningen fortsatt kommer til å finne sted, mens markedet har priset inn en noe redusert sannsynlighet.

Den norske kronen svekket seg i juli. Tynne sommermarkeder kan bidra til forklaringen av den betydelige økningen i midten av juli, hvor EURNOK nådde 10,61, men også i måneden som helhet svekket kronen seg med 2,5 % mot euroen. Ved månedslutt sto euroen på 10,46.

I sammenheng med det noe økte risikobildet har lange renter falt globalt på tross av stigende aksjeindekser. I USA er de fortsatt høye inflasjonstallene, og et fornyet fokus på når FED eventuelt ser for seg å skalere tilbake verdipapirkjøpene, bidragsytende til at de lange rentene synker.

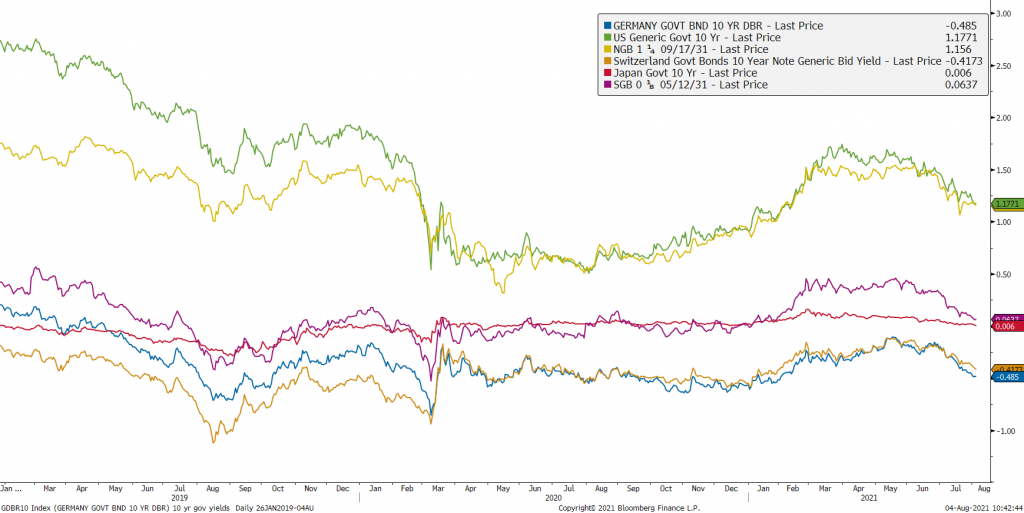

Nedgangen i 10års swaprente i NOK, SEK og EUR har vært henholdsvis 17,5bps, 20,6bps, og 17,3bps. Den amerikanske 10år treasury er ned 24,5bps til 1,22 %. Fallet viderefører nedgangen vi har sett i mai/juni etter oppgangen i første kvartal. Optimismen rundt den langsiktige økonomiske veksten fremstår derfor noe redusert mot starten av året.

Fra toppen; amerikansk, norsk, svensk og tysk 10år statsrente, siste 2 år.

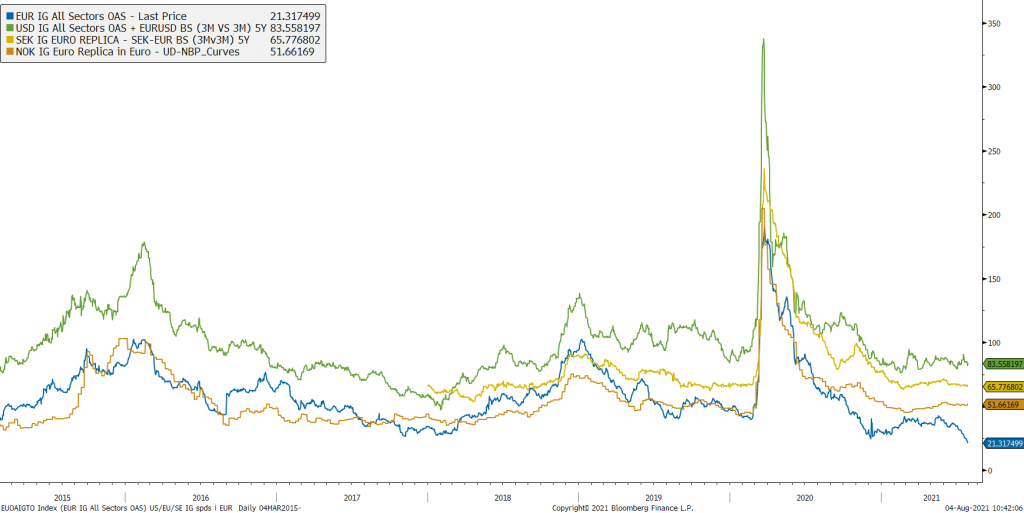

Gjennom juli har det nordiske kredittmarkedet vært relativt upåvirket av bevegelsene i rentemarkedet. Kredittmarkedet i NOK og SEK har vært stabile med tilnærmet null endring i spread. EUR kreditter, derimot, har spreadet inn 10-15bps relativt til swapkurven. Noe av inngangen er forårsaket av en økning i rentedifferansen mellom swapkurven og statsobligasjoner. Det er, relativt til stat, har EUR kreditter spreadet inn mindre.

Utviklingen i kredittpåslag for Norge, Europa og USA siste 5 år.

Utviklingen i våre rentefond

Likviditetsfond

3 måneders Nibor rente gikk opp 13 basispunkter gjennom juli, og endte på 0,33 %. Likviditetsfondene har klart seg godt i juli som følge av stabile kreditt spreader.

Alfred Berg Likviditet var opp 0,03 % i juli.

Alfred Berg Likviditet Pluss (Classic) var opp 0,03 % i juli.

Alfred Berg Nordisk Likviditet Pluss (Inst) var opp 0,06 % i juli.

Norske Obligasjonsfond

De norske obligasjonsfondene har klart seg bra i juli i sammenheng med at den norske rentekurven har gått ned. Kredittpåslagene har vært stabile og bidratt lite til variasjonen i kursutviklingen.

Alfred Berg Obligasjon (Classic) var opp 0,49 % i juni.

Alfred Berg Kort OMF var opp 0,03 % i juli.

Alfred Berg Kort Stat var opp 0,02 % i juli.

Nordiske Obligasjonsfond

De nordiske obligasjonsfondene gjorde det bedre enn de norske som følge av nedgangen i kredittpåslaget i EUR nominerte kreditter. Her har også renteutviklingen bidratt til den største variasjonen, hvor de fondene med lengst durasjon har gjort det best.

Alfred Berg Nordic Investment Grade (Inst) var opp 0,30 % i juli.

Alfred Berg Nordic Investment Grade Mid Duration (Inst) var opp 0,65 % i juli.

Alfred Berg Nordic Investment Grade Long Duration (Inst) var opp 1,49 % i juli.

Alfred Berg Nordisk Ansvarlig Kapital var opp 0,75 % i juli. Inngangen i kredittpåslag vi observerte i EUR var ikke like dramatisk for subordinert kapital. Det var fortsatt en inngang på noen punkter, men en mer stabil utvikling. Vi observerte det samme i NOK. Fondet klarte seg godt i juli som følge av det relativt høyere carry elementet.

Alfred Berg Income var opp 0,58 % i juli. Eiendom, Finans og Shipping bidro godt denne måneden også. Spesielt en konvertibel obligasjon i SBB bidro godt etter en gunstig konvertering, og containershippingselskapet Seaspan gikk bra i juli etter at selskapet fikk offisiell rating i slutten av juni. Investment grade obligasjoner i EUR med litt lenger løpetid gikk også bra når lange renter gikk ned under måneden. Øvrig har juli hvert en stille måned og strategien er uendret.

Alfred Berg Nordic High Yield var opp 1,26 % i juli. Etter et veldig aktivt første halvår av 2021, med mer enn NOK 100 milliarder i obligasjonsvolum, var emisjonsaktiviteten noe mer dempet i juli. Det ble utstedt obligasjoner for rundt NOK 5 milliarder, fordelt på seks obligasjonslån. Blant de nye lånene fant man bl.a. infrastrukturselskapet Bulk Industrier AS, IT-selskapet Crayon Group Holding ASA og energiselskapet ShaMaran Petroleum Corp. De fleste obligasjonene i porteføljen leverte positiv avkastning i juli, hvor DDM Debt, Azerion Holdings og Global Agrajes var blant dem som bidro mest. Fremover venter vi fortsatt høy volatilitet og usikkerhet med tanke på den reelle fundamentale effekten koronaviruset har på den globale økonomien. Økte renter og inflasjon kan utgjøre en trussel på lengre sikt. Men vi er mer komfortable med dagens nivåer og utsikter enn vi var tidligere i krisen. Vi mener dagens marked skaper muligheter for den langsiktige investor. Emisjonsmarkedet ventes å ta seg opp igjen fra midten av august.

Aksjemarkedet i juli

Norske aksjer

Nye rekorder har blitt en vane for Oslo Børs i år og juli måned var intet unntak. Oslo Børs (OSEBX) steg 1,2 % i juli og er opp 16,5 % i 2021. Pandemien preger fortsatt markedene og vi ser at lange renter har falt noe tilbake siste tiden, som viser usikkerhet til den økonomiske veksten den nærmeste tiden.

Kommunikasjonssektoren var den største positive bidragsyteren til børsoppgangen i juli. Schibsted leverte gode 2 kvartals resultater og hadde en god kursutvikling. Telenor leverte resultater noe over forventningene med god utvikling i Norden. Selskapet har også solgt seg ut av problematiske Myanmar og det spekuleres i ytterligere nedsalg i Asia virksomhetene til Telenor.

IT Sektoren var den nest største bidragsyteren i juli, anført av Nordic Semiconductor og Crayon. Nordic Semiconductor fortsetter den sterke utviklingen fra tidligere i år med gode kvartalsresultater og positive utsikter. Crayon gjorde ett stort og spennende oppkjøp i Australia og har vist god vekst seneste årene.

Materialsektoren bidro også godt i juli, anført av Borregaard som leverte sterke kvartalstall. Selskapet øker marginene etter mer spesialisering på produktsiden, og deres miljøbaserte innretting gir god kursutvikling.

På den negative siden var energisektoren den største bidragsyteren i juli. Oljeprisen holdt seg bra i juli, men i takt med litt negative nyheter rundt pandemien og fremtidig etterspørsel svekket oljeselskapene på Oslo Børs seg. Sektoren har levert kvartalstall noe under forventningene og kursene falt noe tilbake etter noen sterke måneder.

Av andre selskaper kan vi ta med svak utvikling i Orkla kursen etter skuffende marginer i 2 kvartal. Scatec Solar har falt tilbake siste måneder etter problemer med solparker i Ukraina og noe rotete rapportering de siste kvartalene.

Utviklingen i våre aksjefond

Alfred Berg Gambak var opp 4,6 % i juli, mens Fondsindeksen steg med 1,7 %. Fondets aktive andel er 49,9 %.

Ved månedsskiftet var Alfred Berg Gambaks største posisjoner Nordic Semiconductor (7,1 %), Aker BP (4,5 %) og Yara (4,5 %).

Aksjene som bidro mest i positiv retning i juli var Nordic Semiconductor som steg 32,7 % (+1,86 % på porteføljenivå), Borregaard som steg 22,3 % (+0,83 %) og Protector Forsikring som steg 11,9 % (+0,40 %). De som trakk mest ned var Aker BP falt 12,0 % (-0,62 %), Subsea7 som falt 14,2 % (-0,32 %) og Orkla som falt 8,4 % (-0,18 %).

Vi har redusert posisjonene i Orkla, DnB, Storebrand og Veidekke i juli. Vi har økt posisjonene i Norsk Hydro, Kongsberg Gruppen, Elopak og Gjensidige i samme perioden.

Alfred Berg Aktiv var opp 3,4 % i juli, mens Fondsindeksen steg med 1,7 %. Fondets aktive andel er 44,8 %.

De største bidragsyterne i positiv retning var overvekt i Nordic Semiconductor (som bidro med 0,81 % i forhold til Fondsindeksen), undervekt i Scatec (0,35 %), undervekt i NEL (0,35%) og overvekt i Protector Forsikring (0,31 %). De som trakk i negativ retning var overvekt i Aker BP (-0,54 %), undervekt i Telenor (-0,19 %) og undervekt i Kongsberg Gruppen (-0,18 %).

Vi har redusert vektingen i Adevinta, Hexagon og Storebrand gjennom juli. Vi har økt vektingen i Norsk Hydro og Tieto Evry iløpet av den samme perioden.

Alfred Berg Norge (Inst) var opp 2,8 % i juli, mens Fondsindeksen steg med 1,7 %. Fondets aktive andel er 31,6 %.

De største bidragsyterne i positiv retning var overvekt i Nordic Semiconductor (som bidro med 0,56 % i forhold til Fondsindeksen), undervekt i Nel (0,35 %), undervekt i Scatec samt overvekt i Protector (0,21 %). De som trakk i negativ retning var overvekt i Aker Bp (-0,36%), undervekt i Kongsberg Gruppen (-0,18 %) og undervekt i Telenor (-0,10 %).

Vi har gjort mindre endringer i juli, redusert noe i Nordic Semi på stigende kurser, og solgt oss ut av Scatec. Vi har økt vektingen i Lerøy Seafood og Tieto Evry iløpet av den samme perioden.

Våre framtidsutsikter

I vår taktiske allokering anbefaler vi en nøytralvekt i norske aksjer. Usikkerheten er for tiden høy. Aksjemarkedet fremstår som attraktivt sammenlignet med alternative investeringsmuligheter på grunn av lave renter internasjonalt. Den kraftige råvareprisoppgangen øker inntjeningsforventningene, og gjør at prisingen av Oslo Børs nærmer seg normalområdet.

Nordiske aksjer

Juli måned har kommet og gått. På samme måte som været, ble det et visst sprik i feltet blant de internasjonale børsene. Nord-Amerika og Europa endte stort sett i pluss, mens særlig Sørøst-Asia var i minus. Hong Kong –børsen endte f.eks. minus 7,3 % i juli.

Rapporteringssesongen er kommet godt i gang i Norden. Så langt er tallene gode, aggregert har selskapene slått forventningene på inntjening med ca. 5 %. Dette er bedre enn historisk gjennomsnitt, men faktisk mindre enn det som har vært tilfelle i de to foregående kvartalene. Det kan synes som om investormiljøet ble meget overrasket over den sterke gjeninnhentingen i økonomien i fjor høst, men at forventningene nå er i ferd med å ta igjen realistene. Målt i forhold til samme kvartal i fjor viser selskapene markant fremgang, men med all respekt – det skulle bare mangle, tatt i betraktning av at nedstengningen av samfunnet ble gjennomført i Q2 2020. Viktigste målestokk for hvordan rapporteringen oppfattes er kanskje hva som skjer med estimatene, og estimatene for aggregert inntjening i Norden er klart opp i løpet av juli. Så det ser bra ut.

Beste sektor i Norden i juli var eiendom, med helsesektoren som nummer to. Fallende renter er positivt for eiendom, og renteoppgangen «alle» så for seg i vinter har foreløpig glimret med sitt fravær. Den gode oppgangen i helsesektoren skyldes mye Novo Nordisk, som er største selskap i den nordiske indeksen. På den negative siden finner vi energi, som falt drøyt 2 % i juli. Dette skjedde til tross for at oljeprisen steg i perioden. Det utslagsgivende var nok at OPEC+ annonserte en økning i produksjonskvoter som gav frykt for press på oljeprisen utover høsten. Foreløpig har oljeprisen holdt seg, så det er et avvik mellom frykt og (foreløpige) realiteter her.

Utviklingen i våre nordiske aksjefond

Alfred Berg Nordic Gambak var opp 7,58 % i juli. Til sammenlikning var den nordiske fellesindeksen i norske kroner + 7,7 %. Viktigste positive bidrag til avkastningen var sektorene konsum og industri. De negative sektorbidragene var finans og IT. Fondets aktive andel er 74,0 %.

Fondet har en overvekt i konsumvarer og materialer, og undervekt i IT, finans og kommunikasjonstjenester. De store trendene er at fondet fortsatt er posisjonert for syklisk oppgang og økt forbruk på nettbaserte tjenester, selv om vi har justert vektingen i løpet av måneden. Ved månedsskiftet var fondets største posisjoner Novo Nordisk (8,7 %), Evolution Gaming Group (4,1 %) og A.P. Møller-Maersk (4,0 %).

Aksjer som bidro mest i positiv retning var Bufab, som steg 43,4 % (0,9 % på porteføljenivå), New Wave Group, som steg 29,7 % (0,7 %) og Kesko, som steg 19,4 % gjennom måneden (0,4 %). I negativ retning trakk Aker BP, som falt 12,0 % (-0,4 % på porteføljebasis) og DNB, som falt 6,4 %(-0,3 %).

I løpet av måneden har vi økt posisjonene i bl.a. Getinge, Uponor og SSAB. Vi har redusert eksponeringen mot Bonava, Fortum og DNB.

Noen nøkkeltall for porteføljen er at aggregert P/E er 18,7 vs. 21,2 for indeksen. Siste tre måneder har konsensusestimatene for porteføljeestimatene økt 15,9 % vs 4,6 % for indeksen som helhet.

Alfred Berg Nordic Small Cap ESG var opp 7,91 % i løpet av måneden mens fondets referanseindeks, Carnegie Nordic Small Cap, økte med 8,45 %. På sektornivå, ved månedsslutt, var ikke-varige varer den største overvekten (+ 7,2 %), etterfulgt av industrisektoren (+ 3,4 %). Eiendomssektoren sto for den største undervekten (-5,5 %) etterfulgt av finanssektoren (-4,6 %). På selskapsnivå var Valmet OYJ (+ 2,3 %), Bufab AB (+ 2,2 %) og Uponor OYJ (+ 2,1%) de største overvektene.

Aksjene som bidro mest til fondets relative utvikling i løpet av måneden var Bufab AB, Lindab AB og NP3 Fastigheter AB. Aksjene som trakk mest ned var Azelio AB, G5 Entertainment AB og Valmet OYJ.

I løpet av måneden kjøpte vi aksjer i blant annet Axfood AB, Getinge AB og NTG Nordic Transport A/S. Vi fortsetter å ha en positiv vurdering av en rekke selskaper i helsesektoren som vi anser som undervurderte. Undervekter i sektorer, for eksempel industri og holdbare varer, ble sterkt påvirket av nedleggelser og redusert etterspørsel i 2020. Vi er «aksjeplukkere» og har dermed ingen uttalt sektortildeling, men selskaper i de samme sektorene har vanligvis visse fellestrekk. Som et resultat kan sektorvektene påvirkes.

Globale aksjer

Juli måned ble på mange måter et avtrykk av juni om vi ser på avkastning for verdensindeksen. Sterk start på måneden, med en liten knekk midt i måneden og deretter solid innhentning mot slutten av måneden. De sterke aksjemarkeder og styrkingen av dollar, fortsatte altså inn i juli. Avkastningen for verdensindeksen ble 4,3 % målt i norske kroner, og 1,8 % målt i dollar. Ser vi på avkastningen hittil i år er det imponerende 15 % i dollar og 18 % målt i norske kroner for verdensindeksen. Den toneangivende amerikanske indeksen S&P500 imponerer også med en avkastning på 18 % målt i dollar og 21 % målt i norske kroner – hittil i år.

Avkastningen på sektornivå viste at det var Helse, Eiendom og IT sektorene som ble vinnerne, alle hadde rundt 3,6 % avkastning målt i dollar. Vinnersektorene tidligere i år, Energisektoren og finanssektoren, var blant tapersektorene i juli. Energisektoren fikk seg et solid knekk med en avkastning på -6,4 % målt i dollar. Avkastningen for Finanssektoren ble -0,3 % målt i dollar. Kikker vi på MSCI sine faktorindekser i juli, så ser vi at verdiaksjer skuffer med lav avkastning (0,5 % i dollar) sammenlignet med avkastningen for verdensindeksen og de andre faktorindeksene. Aksjer med god kvalitet fikk nok en god måned, og hadde en avkastning på 3,5 % i juli målt i dollar. Aksjer med lav prissvingning og momentumaksjer hadde en god måned (hhv. opp 2,7 % og 1,6 % målt i dollar).

Utviklingen i vårt globale aksjefond

Alfred Berg Global var opp 5,45 % i juli. Fondets referanseindeks, MSCI World (verdensindeksen), endte i samme periode opp 4,51 %. Hittil i år er Alfred Berg Global opp 16,0 %, mot 16,9 % for verdensindeksen. Porteføljen har en mer defensiv posisjonering enn referanseindeksen med større eksponering mot kvalitetsselskaper med høy lønnsomhet over tid, god cashgenerering og stabile eller økende marginer.

I juli justerte vi vektene opp i selskaper innen helseutstyr, farmasi og software, og redusert vekten i banker, bilprodusenter og leverandører til bilindustrien, og forsikring. Dette i takt med sentimentsendringene vi observerte i markedene. Etter disse justeringene har fondet størst overvekt i sektorene industri, finans og IT, og størst undervekt i konsum og kommunikasjon.

I Alfred Berg Global bruker vi kvantitative modeller til å identifisere aksjer med godt sentiment, høy kvalitet, lav til moderat volatilitet og fornuftig prising. Vi forventer at porteføljen vil gjøre det relativt bra i et marked med moderat til lav risikoappetitt, men vil henge noe etter i et marked med stor optimisme.