Månedsrapport oktober 2022

Oktober ble en måned preget av fortsatt usikkerhet i finansmarkedene, med store rentebevegelser og volatile aksjemarkeder. Men der september viste til en nedgang i aksjemarkedene (SP500 ned -9,34 %), endte de generelt opp i oktober (SP500 opp 7,99%).

Den positive utviklingen i slutten av måneden fremstår noe ubegrunnet ved første øyekast. Makrotallene fortsetter å gi grunn til bekymring, og det er mye usikkerhet blant investorer. En forklaring er tegn til en noe mer duete stand en tidligere fra flere sentralbanker. Kanskje spesielt Australias Sentralbank (RBA) som økte styringsrenten med 25pkt, etter 4 hevinger på 50pkt, og en markedsforventning på nye 50pkt. Norges Bank og ECB gir også tegn til at de ser effekten av rentehevingene reflektert i den økonomiske aktiviteten.

Selv om pengepolitikk reflekteres med forsinkelse, forsetter inflasjonen som driveren av den største usikkerheten. I Norden, Europa, England og USA er den vedvarende høy, selv om prisen på innsatsvarer har vist en bred tilbakegang. Det er derfor bekymrende at bidragene til dagens inflasjon nå ser ut til å være bredere enn tidligere. Sett sammen med sterke arbeidsmarkeder er det vanskelig å se for seg at sentralbankene har inflasjonen under kontroll helt enda.

På den andre siden, peker indikatorer som forbrukertillit, nedgang i reallønninger og høye varelagre hos bedrifter, i retning av avkjølende tendenser. Her, derimot, trer det frem en kontrast mellom Europa og USA. Tidligere i utviklingen så det ut som at Europa fulgte inflasjonen i USA, men mye tyder nå på at Europa kjenner effekten av en strammere pengepolitikk langt sterkere.

I Storbritannia var det i tillegg mye politisk uro i måneden som har gått. Liz Truss og finansministeren hennes (Kwarteng) brukte første delen av måneden på å gå tilbake på det foreslåtte minibudsjettet som ble lagt frem i slutten av september. Etter sterke markedsreaksjoner, amplifisert av pensjonskassers bruk av Gilts som kollateral, gikk de først gradvis tilbake på planene. Finansministeren måtte deretter gå av, etterfulgt av Truss sin egen avgang den 20. oktober (etter 44 dager som statsminister). Markedet fremstår beroliget av at Rishi Sunak har tatt over statsminister rollen, med Jeremy Hunt som finansminister.

Økonomi og renter

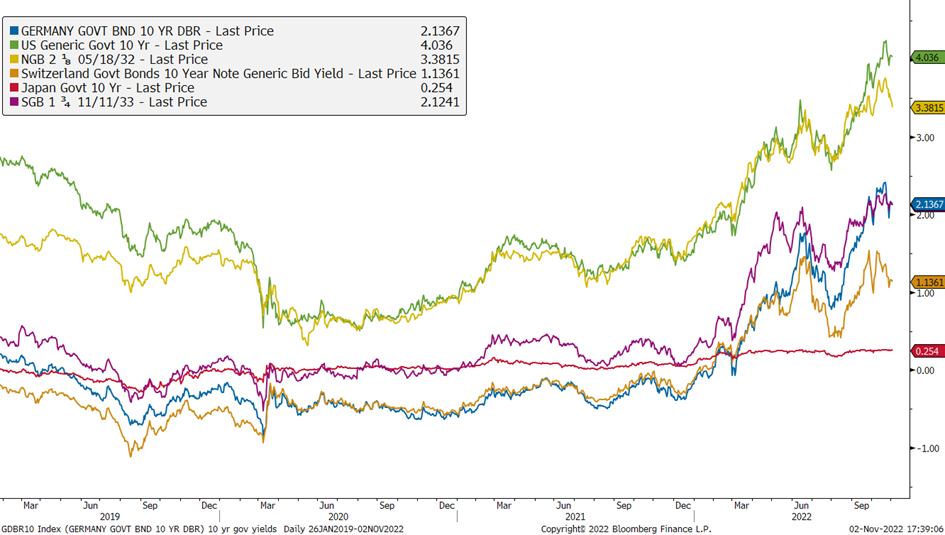

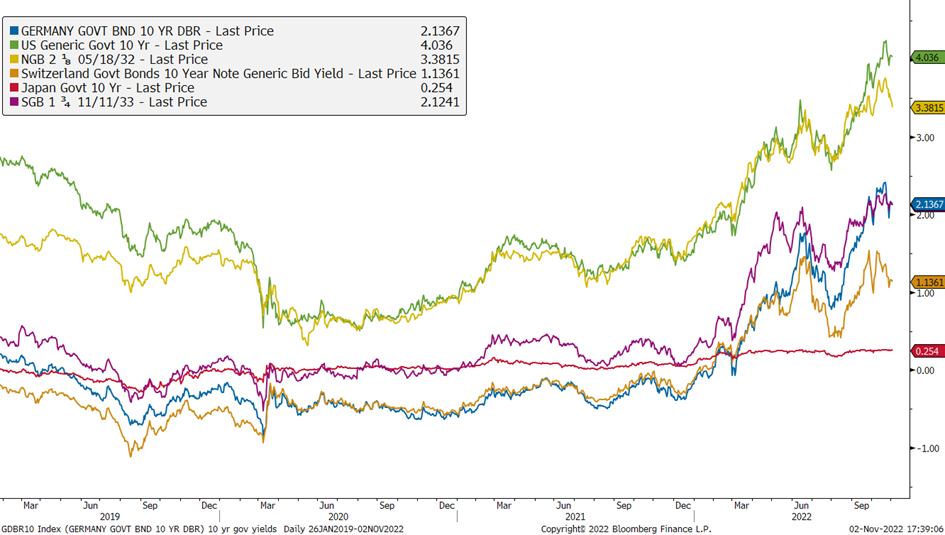

Amerikansk, norsk, svensk og tysk 10år statsrente, siste 3 år

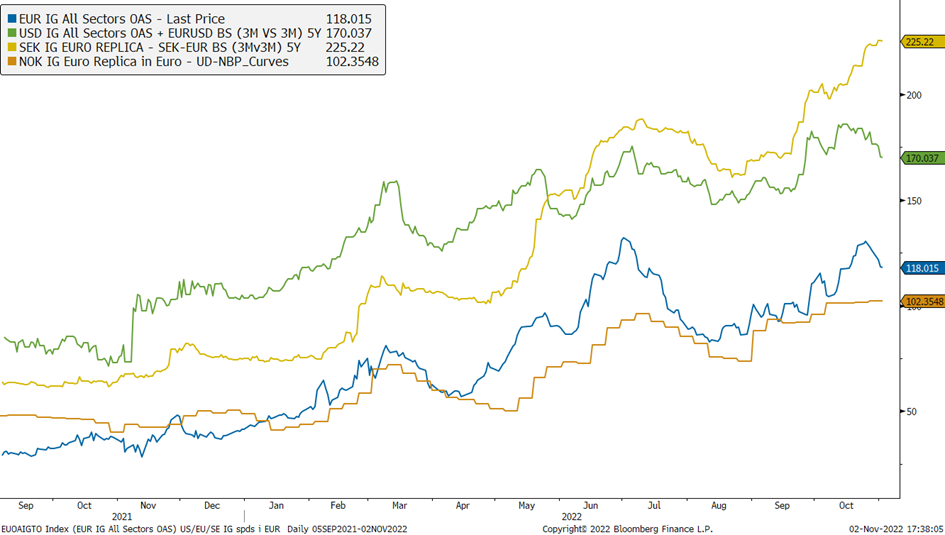

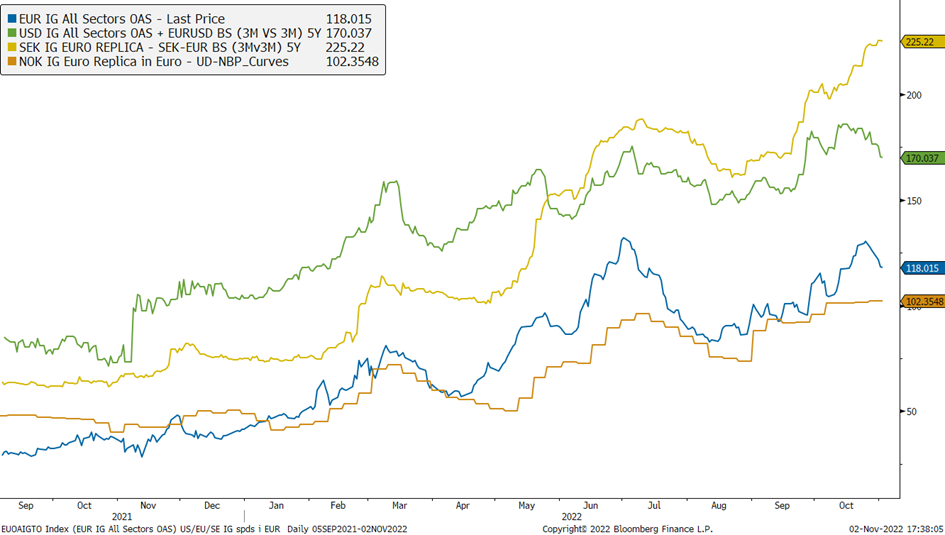

Utviklingen i kredittpåslag siste 12 måneder, fra toppen; Sverige, USA, Europa og Norge

Utviklingen i våre rentefond

Likviditetsfond

3m Nibor steg ytterligere 29pkt i løpet av oktober, hvor den nå ligger på 3,33 %. Tross noe utgang i kredittpåslag bidrar den høye løpende renten i fondet positivt og likviditetsfondene endte med en oppgang på rundt 20pkt.

Alfred Berg Likviditet var opp 0,23 % i oktober.

Alfred Berg Likviditet Pluss (C) var opp 0,20 % i oktober.

Alfred Berg Nordisk Likviditet Pluss (I) var opp 0,19 % i oktober.

Norske Obligasjonsfond

Høyere norske renter, og litt utgang i kredittpåslagene førte til negativ avkastning for de norske obligasjonsfondene våre i oktober.

Alfred Berg Obligasjon (I) var ned -0,60 % i oktober.

Alfred Berg Kort OMF var opp 0,22 % i oktober.

Alfred Berg Kort Stat var ned 0,12 % i oktober.

Nordiske Obligasjonsfond

Som for de norske fondene, bidrar økte rentekurver og utgang i kredittpåslag til en negativ avkastning i de nordiske fondene. Som forventet, treffer endringen i NOK rentene de lengre durasjonsfondene med enn i de korte.

Alfred Berg Nordic Investment Grade (I) var ned -0,18 % i oktober.

Alfred Berg Nordic Investment Grade Mid Duration (I) var ned -0,45 % i oktober.

Alfred Berg Nordic Investment Grade Long Duration (I) var ned -1,58 % i oktober.

Alfred Berg Nordisk Ansvarlig Kapital var opp 0,26 % i oktober. Oktober så en inngang i kredittpåslagene på ansvarlig kapital, det førte til positiv avkastning i fondet. Kredittpåslagene her har gått mye ut i løpet av året, og en innhenting samsvarer med prisingen av resten av universet.

Alfred Berg Income var ned – 0,46 % i oktober. Ikke-syklisk konsum- og energi gikk best mens eiendomssektoren var den sektor som bidro mest negativt. Fremover ser vi en risiko for at misligholds ratene vil stige i high yield markedet ettersom lav markedsaktivitet og høye renter og kredittrentepåslag kan bidra til større refinansieringsrisiko. På den andre siden priser markedet allerede inn svakere utsikter gjennom en høy yield, som gir en bra beskyttelse mot stigende renter, kredittrentepåslag eller mislighold. Vi ser derfor mange interessante muligheter i dagens marked.

Alfred Berg Nordic High Yield var ned 1,22 % i oktober. Aktiviteten i emisjonsmarkedet har vært ganske lav hittil i år, med en del utstedere som avventer den pågående situasjonen og pris-usikkerheten. Hittil i år er volumet rundt NOK 65 milliarder. I 2021 som helhet ble det utstedt lån for nærmere NOK 200 milliarder, opp fra NOK 90 milliarder året før. I oktober ble det utstedt to obligasjoner, med et samlet volum på rundt NOK 3,4 milliarder. FPSO-selskapet Bluewater Holding utstedte USD 240 millioner til rente 12,0 %, mens gruveselskapet Nordic Rutile betalte 12,5 % kupongrente for å låne USD 100 millioner. Vi mener det kan være en noe oppdemmet tilbudsside av nye obligasjoner. Fremover venter vi fortsatt høy volatilitet og usikkerhet med tanke på den uavklarte og pågående krigen i Ukraina, samt den reelle fundamentale effekten koronaviruset har hatt på den globale økonomien. Økte renter og inflasjon kan utgjøre en trussel på lengre sikt. Men sistnevnte er relativt godt reflektert i dagens marked. I tillegg så er den største andelen av obligasjonen i det nordiske høyrentemarkedet med flytende rente, hvilket gir beskyttelse mot den direkte effekten av høyere markedsrenter. Vi mener dagens volatile marked skaper muligheter for den langsiktige investor. Emisjonsmarkedet ventes å være mer “av-og-på” de kommende månedene.

Aksjemarkedet i september

Norske aksjer

Hovedindeksen (OSEBX) var opp 6,6 % i oktober. Hittil i år er den ned -2,2 %. Stor makroøkonomisk usikkerhet fortsetter å skape store svingninger for markedet generelt.

Med unntak av eiendomssektoren var samtlige sektorer i Hovedindeksen opp i oktober. Energi, materialer og finans var sektorene som bidro mest denne måneden. Verdensindeksen, MSCI, viste de samme sektorvinnerne i perioden.

Energisektoren bidro mest til oppgangen på OSEBX. I gjennomsnitt var selskapene opp 6,6%. Den høyeste avkastningen var det oljeserviceselskapet Subsea 7 og produkttankselskapet Hafnia som stod for, opp henholdsvis 20,2 % og 20,3 %. Subsea 7 meldte om en ordre ved utgangen av måneden. Oljeprisen (Brent) var i perioden opp 8%, og endte på 95 dollar. Prisen styrket seg i etterkant av OPEC-møtet tidlig i måneden, hvor det ble besluttet å redusere produksjonen med 2 millioner fat per dag. Dette representerer omtrent 2 % av global etterspørsel. Gassprisen (UK NBP Natural Gas 1m fwd) falt ytterligere i løpet av måneden til 155 (-35 %). Begge disse råvarene er viktige drivere for olje- og oljeservicesektoren. Energisektoren er fortsatt den klart beste hittil i år med en avkastning på 62,1 %.

Materialer var den sektoren som bidro nest mest i oktober. Yara og Norsk Hydro stod for de største kursutslagene, opp 21,1 % og 12,1 %. Førstnevnte leverte en solid kvartalsrapport godt over analytikernes forventninger. I tillegg falt gassprisene, som er en innsatsfaktor. Mulighetene for innføring av sanksjoner i aluminiumsmarkedet ved å stoppe import av russisk aluminium er sannsynligvis en av årsakene til at aluminiumsprisen som er en av de viktigste driverne til Norsk Hydro har holdt seg på ett relativt høyt nivå (+3 % m/m). Borregaard var også opp mer enn Hovedindeksen i måneden.

Finans var den tredje største bidragsyteren. Alle selskapene hadde positiv avkastning i måneden. De største bidragsyterne innenfor sektoren var DNB og Storebrand. Kvartalsresultatene for bankene har vist at renteøkningene allerede har ført til bedre rentemarginer.

Utviklingen i våre aksjefond

Alfred Berg Gambak var opp 6,4 % i oktober, mens Fondsindeksen steg 6,7 %. Fondets aktive andel er 50,6 %. Ved månedsskiftet var Alfred Berg Gambaks største posisjoner Equinor (9,6 %), Protector Forsikring (5,4 %) og Aker BP (4,7 %). Aksjene som bidro mest i positiv retning i oktober var Yara International som steg 21,1 % (+0,75 % på porteføljenivå), Wallenius Wilhelmsen som steg 36,2 % (+0,69 %) og Equinor som steg 6,2 % (+0,59 %). De som trakk mest ned var Salmar som falt 4,1 % (-0,13 %), Akva Group som falt 20,1 % (-0,12 %) og Komplett som falt 17,5 % (-0,11 %). Vi har økt posisjonene i Subsea 7, Seadrill og Frontline i løpet av måneden. Vi har redusert posisjonene Entra, Equinor og Nordic Semiconductor i samme periode.

Alfred Berg Aktiv var opp 5,7 % i oktober, mens Fondsindeksen var opp 6,7 %. Fondets aktive andel er 43,2 %. De største bidragsyterne relativt mot indeksen var overvekt i Wallenius Wilhelmsen (som bidro med 0,94 % i forhold til Fondsindeksen), overvekt i Europris (0,15 %) og undervekt i Gjensidige Forsikring (0,15 %). De som trakk mest i negativ retning var undervekt i Autostore Holdings (-0,53 %), overvekt i Elkem (-0,27 %) og overvekt i NTS (-0,24 %). Vi har økt posisjonen i BW LPG, Hafnia, og Aker Solutions i løpet av måneden. Vi har redusert posisjonen i Equinor og B2 Holding i samme periode.

Alfred Berg Norge var opp 5,6 % i oktober, mens Fondsindeksen var opp 6,7 %. Fondets aktive andel er 31,7 %. De største bidragsyterne relativt mot indeksen var overvekt i Wallenius Wilhelmsen (som bidro med 0,63 % i forhold til Fondsindeksen), undervekt i Flex LNG (0,11 %) og overvekt i Europris (0,10 %). De som trakk mest i negativ retning var undervekt i Autostore (-0,53 %), undervekt i Bakkafrost (-0,22 %) og overvekt i Elkem (-0,18 %). Vi har økt posisjonene i Aker BP, BW LPG og Hafnia i løpet av måneden. Vi har redusert posisjonene i Veidekke, Equinor og Sparebank 1 SMN i samme periode.

Våre framtidsutsikter

I vår taktiske allokering anbefaler vi overvekt i norske aksjer på bekostning av nordiske og globale aksjer. Verdsetting av globale aksjer er under historisk gjennomsnitt etter børsfallet. I Norge har verdsettelsen kommet vesentlig ned på bakgrunn av oppjustering av estimatene spesielt for de sykliske sektorene. Alternativavkastningen til aksjer er økende.

Nordiske aksjer

I år levde oktober ikke opp til sitt skumle rykte, og den nordiske indeksen endte 3,3% i pluss, målt i norske kroner. Det var også solid oppgang i de fleste børser vi vanligvis sammenlikner oss med.

Det er forskjellige oppfatninger om tilstanden i økonomien om dagen. Det gjelder Norden, Vesten og Verden generelt. Mye har skjedd samtidig, vi har fått første storkrig i Europa på mange tiår samtidig som verden – og kanskje særlig Kina – fremdeles sliter med virkningene fra pandemien. I sum har dette gitt forstyrrelser i økonomien vi sjelden har sett maken til. Men vi ser nå at flaskehalser innen bl.a. transport løser seg opp, og at arbeidsmarkedet i verdens viktigste økonomi, USA, fremdeles er stramt. Dette styrker vår tro på at det vi ser, er en økonomi som har behov for å kjøles ned, noe som er noe helt annet enn en resesjon.

Rapporteringssesongen for tredje kvartal er godt i gang. Så langt er tallene rimelig gode, det er flere selskaper som slår forventningene enn det motsatte. Aggregert sett er også estimatene for fremtidig inntjening økt. Men man skal være klar over at det er energi som står for den største oppgraderingen.

Beste sektor på nordiske børser i oktober var konsumvarer, fulgt av industri og helse. I motsatt ende falt kommunikasjonstjenester og helse.

Utviklingen i våre nordiske aksjefond

Alfred Berg Nordic Gambak var opp 5,3 % i oktober. Til sammenlikning var indeksen +3,3%. Viktigste positive bidragsytere var industri og energisektoren. I negativ retning trakk finans og helse. Aktiv andel er 70. Fondet har en fremdeles en overvekt i energi og materialer. Fondet er undervekt det meste annet, særlig industri og IT. Ved månedsskiftet var fondets største posisjoner Novo Nordisk (9,1%), Equinor (8,3%) og Hexatronic (4,3%). Aksjer som bidro mest i positiv retning var Hexatronic, som steg 36,3% (1,2% på porteføljenivå), Betsson, som steg 18,5% (0,5%) og Høegh Autoliners, som steg 39,0% gjennom måneden (0,5%). I negativ retning trakk OX2, som falt 19,3% (-0,2% på porteføljebasis), TopDanmark, som falt 5,9% (- 0,2%) og Neste, som falt 4,8% (- 0,1). I løpet av måneden har vi økt posisjonene i bl.a. Høegh Autoliners, Genmab og Atlac Copco. Vi har redusert posisjonene Huhtamaki, Nokia og Axfood. Noen nøkkeltall for porteføljen er at aggregert (forventet neste 12 mnd.) P/E er 10,7 vs. 13,3 for indeksen. Siste tre måneder har konsensus EPS for neste 12 måneder økt med 8% for porteføljeselskapene.

Alfred Berg Nordic Small Cap var opp 3,96 % i løpet av måneden, mens fondets referanseindeks, Carnegie Nordic Small Cap, steg med 3,15 %. På sektornivå var det ved utgangen av måneden råvarer som var den største overvekten (+5,6 %), etterfulgt av industrisektoren (+4,4 %). Eiendomssektoren var den største undervekten (-7,4 %) etterfulgt av informasjonsteknologi (-4,7 %). På selskapsnivå utgjorde posisjonene i Hexatronic (+4,9%), Orion Oyj (+3,1%) og Munters (+2,7%) de største relative overvektene. Aksjene som bidro mest til fondets relative utvikling i løpet av måneden var beholdningene i Hexatronic, Wallenius Wilhelmsen ASA og Bonesupport. De relativt dårligste aksjene i løpet av måneden var Coor Service Management, OX2 og undervekten i Skanska. I løpet av måneden har vi blant annet kjøpt aksjer i Securitas, AFRY og danske NKT A/S.

I samme periode har vi redusert vår eierandel i Axfood, Bonheur ASA og solgt eierandelen i Addnode Group. Vi er overvektet i finans- og råvaresektoren, hvor vi i finanssektoren ser den stigende rentesituasjonen som i utgangspunktet positiv for banker og forsikringsselskaper. Vi er undervektet i farmasøytisk og eiendomssektoren, hvor det er økende bekymring for den økende rentesituasjonen og dens innvirkning på eiendomssektoren. Vi er «aksjeplukkere» og har dermed ikke en utpreget sektorfordeling, men bedrifter i samme sektorer har som regel visse fellestrekk. Som et resultat kan våre sektorvekter bli påvirket.

Globale aksjer

Oktober måned endte med solid positiv avkastning i de internasjonale aksjemarkedene. Det er den beste oktober måned siden oktober 2015 for verdensindeksen og S&P 500. Målt i dollar steg verdensindeksen, S&P 500 og Nasdaq med henholdsvis 7,2%, 8% og 4%. Målt i norske kroner ble avkastningen noe mer moderat med hhv. 2,5%, 3,4% og -0,6%. Dette skyldes at den norske kronen styrket seg i løpet av måneden. Oppgang til tross, verdiutviklingen hittil i år er fortsatt dyster lesning for disse indeksene. Målt i dollar er utviklingen hittil år for verdensindeksen, S&P 500 og Nasdaq hhv. -20,1%, -17,7% og -29%. Ved månedsslutt var kvartalsrapporteringen for tredje kvartal godt i gang, og resultatene til selskapene er relativt balanserte om man sammenligner selskapsresultatene for kvartalet med analytikernes forventninger. Av de 617 som har rapportert i verdensindeksen er snittet bedre enn ventet både på omsetning og inntjening. Det som kanskje er litt annerledes denne gang er at de store amerikanske selskapene skuffer i sine kvartalspresentasjoner, og blir hardt straffet av markedene. Alphabet, Meta og Amazon er eksempler på dette.

Avkastning på sektornivå var ved månedsslutt positiv for alle sektorer. Igjen stakk energisektoren av med seieren, og kunne skilte med høyest avkastning på hele 20% målt i dollar. Industrisektoren og finanssektoren ble en god nummer to og tre med hhv. 10,3% og 9% avkastning. De tre sektorene med lavest avkastning ble kommunikasjon, eiendom og materialer med hhv. 1%, 1,1% og 5,6%. Hittil i år er det bare energisektoren som kan skilte med positiv avkastning, 37% målt i dollar. Kommunikasjon er ned hele -39% hittil i år. Grupperer vi aksjene i faktorer og ser på avkastning, fikk de fleste store faktorgruppene en positiv verdiendring. Den beste aksjegruppen ble momentumaksjer og verdiaksjer. Aksjer med lave prissvingninger og vekstaksjer ble faktorgruppene med lavest utvikling. Hittil i år er det verdiaksjer og aksjer med lave prissvingninger som har hatt best verdiutvikling. Vekstaksjer og kvalitetsaksjer har hatt lavest verdiutvikling hittil i år. Momentumaksjer har ved månedslutt hatt en lik verdiutvikling som verdensindeksen hittil i år. Fondet har med sitt sentimentsfilter en overvekt momentumaksjer.

Utviklingen i vårt globale aksjefond

Alfred Berg Global var opp 3,6 % i oktober. Fondets referanseindeks, MSCI World (verdensindeksen), endte i samme periode 2,3 %. Aksjevalg i sektorene for detaljhandel, kommunikasjon og helseaksjer bidro positivt. Fondets aksjevalg innen kommersielle og finansielle tjenester, kapitalvarer og banker bidro negativ i løpet av måneden. Hittil i år har Alfred Berg Global svekket seg med -5,5 %, mot -5,3 % for verdensindeksen. Ser vi på hva som har bidratt hittil i år har allokeringen og aksjevalg i helse, media og kommunikasjon og materialer bidratt positivt. Det som har bidratt negativt er allokering og aksjevalg innen kapitalvarer, farmasi og aksjevalg innen banker. Valutaendringer i markedene har også påvirket fondets utvikling hittil i år, og ser vi på bidraget for valuta isolert sett har fondets undervekt i USA (og dermed USD), har denne valutaeksponeringen bidratt med ca. -0,9%. Dette da dollaren har styrket seg markant mot de fleste valuta gjennom året. Fondet har tjent 0,5% på overvekten i kanadiske dollar.

I løpet av oktober ble det gjort justeringer i takt med våre observasjoner av sentimentet og endringer i fondets fundamentale modell. Vi økte i selskaper innen energi, kapitalvarer og forsikring. Fondet tok ned vekten i selskaper innen forsyning, husholdningsprodusenter og detaljhandel innen mat. Ved månedsslutt har fondet størst overvekt i sektorene konsum, energi og finans, og størst undervekt i sektorene IT, forbruk og eiendom.

I Alfred Berg Global bruker vi kvantitative modeller til å identifisere aksjer med godt sentiment, høy kvalitet, lav til moderat volatilitet og fornuftig prising. Vi forventer at porteføljen vil gjøre det relativt bra i et marked med moderat til lav risikoappetitt, men vil henge noe etter i et marked med stor optimisme eller dersom sentimentsbildet endrer seg betydelig på kort tid. Sommermånedene i år var et godt eksempel på en periode med stor optimisme, og der sentimentsbildet endrer seg betydelig på kort tid.