Månedsrapport mai 2024

Økonomi og renter

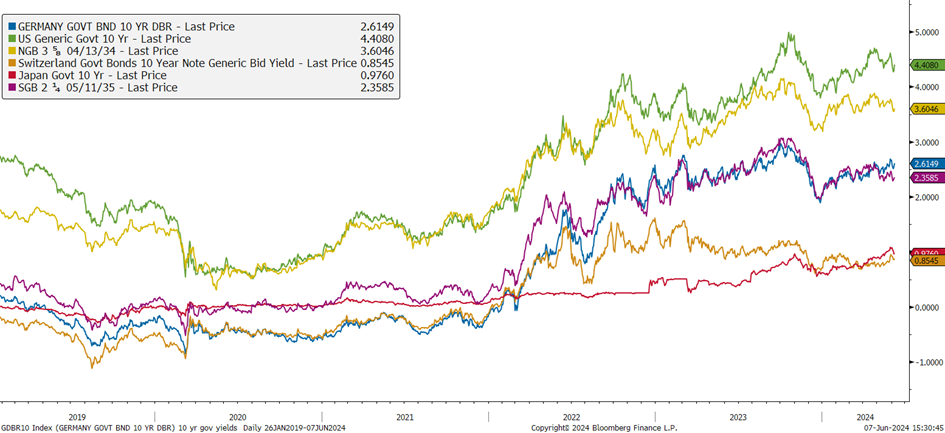

I mai senket Sveriges Riksbank styringsrenten fra 4,0% til 3,75%, som en av de første sentralbankene til å gjøre rentekutt. Den sveitsiske sentralbanken senket renten i april, og markedet priser med stor sannsynlighet et kutt fra ECB i juni. Både FED, BoE, og Norges Bank her hjemme, er ikke forventet å kutte før til høsten.

Rentesenkningene har derfor kommet senere enn hva markedet opprinnelig antok i det sentralbankene gikk i gang med hevingssyklusen ved årsskifte 2021/2022. Makroøkonomien viste seg sterkere enn antatt, og arbeidsledighetstallene holder seg fortsatt historisk lave i de fleste land. Inflasjonstallene fortsetter trenden nedover, og spesielt viktig for inflasjonsdynamikken, det er tegn til at lønnsveksten avtar.

Forsterkningen av troen på at vi har passert rentetoppen, samt at sentralbankene klarer å navigere en soft landing, sper seg i prisingsbildet. I obligasjonsmarkedet går kredittpåslagene nedover, og spesielt innen utsatte segmenter som eiendom og obligasjoner med lav subordineringsgrad. Ikke uventet, ser også aksjemarkedet positivt på makrobakteppet. Teknologiaksjer, som angivelig er mest følsomme for rentenivået, steg kraftig gjennom måneden, på en ellers sterk børsmåned.

Det har vært betydelig førstehåndsaktivitet gjennom måneden der bedrifter ønsker å sikre finansiering før sommeren, samt en forbedret tilgang og prising på finansiering.

Amerikansk, norsk, svensk og tysk 10år statsrente, siste 5 årene

Mai var nok en måned med høy risikoappetitt i markedet, og kredittrisikopremiene falt markant. Dette resulterte i sterk utvikling for nordiske høyrenteobligasjoner. Aksjemarkedene hadde også en veldig bra måned. Nordiske eiendomsobligasjoner fortsatte sin reprising, og misligholdsratene falt noe tilbake. Den svakeste sektoren var finanssektoren, mens E&P/oljeselskaper gav avkastning over gjennomsnittet. Signifikant nytegning i nordiske høyrentefond skapte stor etterspørsel etter obligasjoner, som drev prisene opp og kredittpremiene ned. Det positive risikosentimentet var også støttet av forventninger til lavere renter. Arbeidsmarkedstall fra USA støttet disse forventningene, og den svenske sentralbanken, Riksbanken, var først ute med å kutte rentene med et 25 basispunkt kutt i mai. Fundamentalt sett er det et sterkt underliggende marked for mange av selskapene- og sektorene i det nordiske høyrenteuniverset. Det norske markedet har også vært støttet av de økte olje- og gass prisene. Denne måneden opplevde vi fallende kredittrisikopremier i Norden, og den brede europeiske kredittindeksen iTraxx Crossover falt med 22 bps til under 300 bps. Ekstrapremien man får for å investere i Norden igjen ble noe redusert med 10-15 bps. Den energitunge US HY Energy indeksen falt med 3 basispunkter til 257 bps i mars, til tross for noe lavere oljepris. Det er også god etterspørsel etter sektoren. Det amerikanske aksjemarkedet hadde en god måned, hvor S&P 500 endte måneden opp 4,8 %, mens Dow Jones la på seg 2,3 %. Nasdaq økte med 6,9 %. Oslo Børs hadde også en positiv måned, med en oppgang på 5,1 %. Oljeprisen falt med 7,1 % til USD 81,62 per fat. Den norske kronen styrket seg med 3,6 % målt ved i44-indeksen (importvektet valutakurv). Volatilitetsindeksen (VIX), også omtalt som usikkerhetsindeksen, falt til 12,9.

Primærmarkedet for emisjoner av obligasjonslån var sterkt også i mai, og hittil i år har det blitt utstedt rekordstore volumer. For måneden som helhet ble det utstedt obligasjoner for nesten NOK 19 milliarder, fordelt på 20 ulike utstedere. Omtrent NOK 100 milliarder har blitt utstedt så langt i år. Høyrentefondene våre investerte i nye lån utstedt av Excellence Logging, Klaveness Combination Carriers og Kistefos. Vi forventer at emisjonsmarkedet vil fortsette å være aktivt den neste måneden, for så å ta en pause over sommeren. Investorers appetitt for nye lån virker å være stor. Det er fortsatt grunn til å frykte potensielt økt volatilitet og usikkerhet med tanke på de uavklarte og pågående krigene i Ukraina og Midtøsten. Vi forventer en noe økt grad av misligholdte låneavtaler. Renter og inflasjon kan utgjøre en trussel på lengre sikt. Sistnevnte er relativt godt reflektert i dagens marked. I tillegg så er den største andelen av obligasjonene i det nordiske høyrentemarkedet med flytende rente, hvilket gir beskyttelse mot den direkte effekten av høyere markedsrenter.

Utviklingen i våre rentefond

| Norske rentefond | 1 måneds avkastning |

| Alfred Berg Likviditet Pluss | 0,51 % |

| Alfred Berg Obligasjon | 1,05 % |

| Nordiske rentefond | |

| Alfred Berg Nordisk Likviditet Pluss | 0,59 % |

| Alfred Berg Nordic Investment Grade | 0,65 % |

| Alfred Berg Nordic Investment Grade Mid Duration | 0,82 % |

| Alfred Berg Nordic Investment Grade Long Duration | 1,22 % |

| Alfred Berg Nordisk Ansvarlig Kapital | 0,81 % |

| Alfred Berg Income | 0,86 % |

| Alfred Berg Nordic High Yield | 0,87 % |

Aksjemarkedet i mai

Norske aksjer

Mai måned endte opp 5,06% for Hovedindeksen. Med unntak av konsumsektoren, bidro alle sektorene positivt denne måneden. Norges Bank lot renten forbli uendret i starten av måneden. Inflasjonen faller, men er fortsatt på et historisk høyt nivå.

Energisektoren bidro mest positivt i mai også. Dette til tross for at den største driveren, oljeprisen, var ned omtrent 7% fra slutten av april. Gassprisen var imidlertid opp 14% i løpet av måneden (naturgass UK). Selskapet som steg mest innenfor sektoren var BW LPG, opp 35%. Selskapet ble nylig listet i USA, noe som har vært en positiv katalysator. Borr Drilling var også meget sterk, opp 20,5%. Selskapet meldte flere kontrakter, inkludert en rekordsterk slutning (denne sykelen) på over 200,000 per dag, og økt utbytte i forbindelse med kvartalsrapportering. I tillegg uttalte de at de trodde de kunne få nye kontrakter på suspenderte Saudi Aramco rigger tidligere enn ventet. Tankaksjene var også sterke, med både Frontline og Hafnia opp 13%. De fleste tankratene utviklet seg positivt gjennom måneden.

Sektoren som bidro nest mest i mai var industri. Det er også sektoren som har bidratt mest positivt på Hovedindeksen så langt i år. Nok en gang var det Kongsberg Gruppen, opp 15,7%, som bidro mest positivt innenfor sektoren. På Hovedindeksen er det bare Equinor som har bidratt mer positivt hittil i år. Kongsberg Gruppen sine kvartalstall for Q1 på slutten av april oversteg forventningene og viste god vekst innenfor de ulike divisjonene. Aksjen som steg mest var Nel, opp 52,5%. Selskapet meldte blant annet en viktig lisensavtale med Reliance i løpet av måneden og søkte om listing for Cavendish Hydrogen, ett datterselskap, på Oslo Børs for en planlagt spin-off av selskapet. Cadeler, opp 24%, meldte blant annet flere kontrakter nylig som taler for en solid markedsbalanse. Norwegian Air Shuttle var en av aksjene innenfor sektoren som endte i rødt, ned 3,7%. Her var nok bekymringer rundt pilotene en av de største årsakene til kursutviklingen.

Konsum var den eneste sektoren som bidro negativt i mai. Eneste selskapet med positiv avkastning var Orkla, opp 10,2%. Resten, Lerøy (-1,4%), Mowi (-3,4%), Bakkafrost (-13,2%) og Salmar (-9,0%), hadde alle en rød måned. Lakseprisen har beveget seg litt ned de siste ukene, og forventes videre ned. Siste datapunkt for eksportprisen på fersk laks fra SSB var 118/kg på starten av forrige uke. Ellers har starten på året vært utfordrende operasjonelt for de fleste. Så langt i år er Salmar, Bakkafrost og Mowi de tre selskapene som har bidratt mest negativt på Hovedindeksen.

Nordiske aksjer

Den gode utviklingen på internasjonale børser fortsatte i mai, og Norden hang definitivt med i svingene. Den nordiske fellesindeksen endte i pluss, og det var god bredde i oppgangen. Imidlertid skal man være klar over at resultatene fra de store selskapene ikke står helt i stil med kursoppgangen. Det er faktisk et flertall av de store selskapene i Norden som har opplevd en nedjustering av forventningene, tross kursoppgangen.

Beste sektor i Norden gjennom mai måned var forsyning, fulgt av informasjonsteknologi og industri. Forsyningssektoren er ganske smal, det er Fortum i Finland som har bidratt til sektoravkastningen. På den negative siden, finner vi konsum, forbruk og helsesektoren. Innen helsesektoren er det et fåtall aksjer som har gjort det svakt, og flaggskipet Novo Nordisk har for anledningen gjort det svakere enn indeks i mai.

Sterkeste sektor på relativ basis for Nordic Gambak i mai var helsesektoren, fulgt av industri. Fondet tjente mot indeksen på en undervekt i helsesektoren, og vi har unngått de aksjene innen sektoren som gjorde det svakt i mai. Samtidig gjorde fondet det godt innen industrisektoren i mai. Industri er vår største relative – og absolutte – sektorposisjon, og både sektoren og våre aksjevalg hadde en god måned. Nordic Gambak tapte derimot relativt sett på finans, hvor noen av de posisjonene vi ikke har, hadde en sterk måned.

I absolutte tall, er største sektorer i Nordic Gambak fremdeles industri, finans og helse. I relative termer – målt mot indeksen – er største sektorposisjonering industri og konsum. Største sektorer undervektet er materialer og IT.

Viktigste bidragsyter til avkastning gjennom mai var industri, helse og energi. Innen helse har vi noen utvalgte posisjoner som hadde en god utvikling i mai. På den negative siden, finner vi konsum og finans, hvor våre posisjoner utviklet seg mindre bra gjennom måneden..

Aktiv andel er 68.

Ved månedsskiftet var fondets største posisjoner Novo Nordisk (9,0%), Wartsila (5,1%) og Atlas Copco B (4,1%).

Aksjer som bidro mest i positiv retning var VBG Group, som steg 18,5% (0,3% på porteføljenivå), DOFG, som steg 17,2% (0,2%) og Ambea, som steg 15,0% (0,2%). I negativ retning trakk Salmar, som falt 8,9% (-0,2% på porteføljebasis), Danske Bank, som var flat% (- 0,1%) og Securitas, som falt 2,7% (- 0,1).

I løpet av måneden har vi økt posisjonene i bl.a. Cargotec, Peab og Rockwool. Vi har redusert posisjonene i Huhtamaki, NCC og Danske Bank.

Utviklingen i våre aksjefond

| Norske aksjefond | 1 måneds avkastning |

| Alfred Berg Gambak | 4,58 % |

| Alfred Berg Aktiv | 4,85 % |

| Alfred Berg Norge | 4,69 % |

| Alfred Berg Norge Transition | 3,17 % |

| Nordiske aksjefond | |

| Alfred Berg Nordic Gambak | 2,93 % |