Månedsrapport juni 2024

Økonomi og renter

Verdens realøkonomier fortsetter utviklingen fra de siste månedene. Svak utvikling i Europa med tegn til bedring, og sterk utvikling i USA med tegn til svekkelse. I Norge fikk vi regionalt nettverk rapporten som faller godt sammen med det vi ser i resten av Europa med litt bedre utsikter for vekst inn i annet halvår. Fra sentralbankene var signalene blandet i juni. ECB kuttet renten og signaliserte mer i Q3 og Q4. Federal Reserve i USA signaliserte ingen hastverk med rentekutt, men åpnet også for kutt i annet halvår. Riksbanken kom inn på den duete siden og signaliserte mulighet for 3 nye kutt i løpet av høsten, mer enn det markedet så for seg. I sum ser vi Norges Bank som den sentralbanken som stikker seg mest ut på den restriktive siden. Kanskje ikke så rart dette; vi har høyere inflasjon enn nesten alle landene rundt oss.

I takt med endringer i forventninger knyttet til økonomi og renter så vi igjen ganske store rentebevegelser gjennom måneden. I Norge falt markedsrentene nesten 0,3% i starten av måneden for så å stige nesten like mye mot slutten.

Innen kreditt hadde vi nok en sterk måned med god aktivitet i nyemisjonsmarkedet som sammen med fortsatt sterke annenhåndsmarkeder bidro til videre inngang i kredittpåslagene. Dog skal det nevnes en tiltagende nervøsitet knyttet særlig til valgene i Frankrike. Frykten for en ytre høyre regjering bidrog isolert til noe høyere påslag, særlig for franske selskaper. Svært god likviditetssituasjon i alle markeder har så langt trumfet denne usikkerheten og klart dempet markedsutslagene.

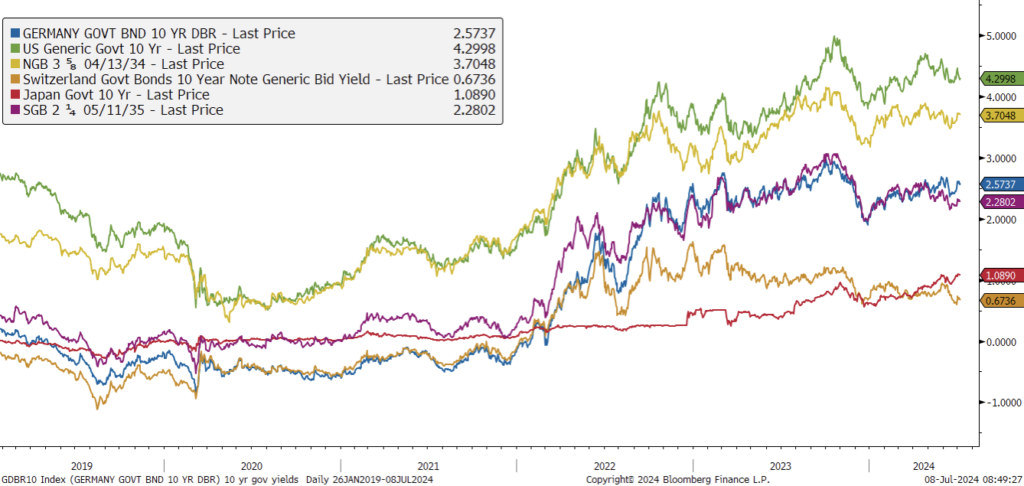

Amerikansk, norsk, svensk og tysk 10år statsrente, siste 5 årene

I begynnelsen av juni senket ECB rentene for første gang på nesten fem år (til 3,75% fra 4,0%), og fulgte dermed etter den svenske Riksbanken (til 3,75% fra 4,0% i mai) og Bank of Canada (til 4,75% fra 5,0% i juni). De advarte imidlertid alle om at fremtidige reduksjoner vil avhenge av at prispresset avtar ytterligere. Det gjenstår å se når Fed og Bank of England vil følge etter. Resultatene i de globale aksjemarkedene i juni var mer blandet enn tidligere i år. Alle de ledende aksjeindeksene i USA hadde en god måned med S&P 500 som steg med 3,5% og Nasdaq med 6%, mens de europeiske markedene var mer dempet med Stoxx 600 som falt med 1,3%, hovedsakelig på grunn av den politiske usikkerheten i Frankrike. Dette påvirket også HY-markedet i Europa, med HY-spreadene som økte med 37bps til 359bps, mens de amerikanske HY-spreadene forble uendret på 309bps. Både Oslo Børs og Stockholmsbørsen falt med 1,3% hver, men det var begrensede måned-til-måned endringer i EUR/NOK og EUR/SEK. Oljeprisen økte med 5,9%, og avsluttet måneden på USD 86,42 per fat.

Den politiske turbulensen i Europa har hittil hatt begrenset innvirkning på det nordiske HY-markedet, med obligasjonsprisene som fortsetter å øke noe, til tross for lavere aktivitet i sekundærmarkedet gitt det svært aktive primærmarkedet. De nordiske indeksavkastningene i henhold til DNBs Nordic HY-indeks var 0,8% i juni med gevinster jevnt fordelt blant indekskomponentene, og hittil i år er avkastningen nå på 6,9%. Indeks-spreadene falt (-16bps til 414bps), men i et langsommere tempo enn tidligere. Vi tror at en ytterligere betydelig innsnevring av spreadene er usannsynlig, da forskjellen mellom det nordiske markedet og de europeiske/amerikanske markedene nå er begrenset og tilbuds- og etterspørselsdynamikken har blitt mer balansert enn tidligere.

Det var et ekstremt travelt primærmarked i juni med 25 avtaler og et totalt volum på NOK 29,5 milliarder som ble avsluttet. Dette sammenlignes med NOK 21,6 milliarder i juni 2021, som innehar den forrige rekorden. Det er fortsatt en majoritet av EUR- og USD-denominerte avtaler, men vi merker at det nå er noe flere NOK-utstedelser. Det har vært mange førstegangsutstedere så langt i 2024, og disse utgjorde faktisk mer enn halvparten av avtalevolumet forrige måned. Det er derfor klart at det nordiske HY-markedet har vært, og fortsetter å være, en svært attraktiv finansieringskilde for mange typer selskaper. Vi har imidlertid fortsatt å være selektive på grunn av mindre attraktiv risiko/avkastning i mange tilfeller etter vår oppfatning, men vi investerte blant annet i de nye obligasjonene utstedt av Diana Shipping samt Kongsberg Automotive i tillegg til tap-utstedelsen i Bulk Infrastructure for å nevne noen. Ettersom vi nå går inn i sommerferien, forventer vi begrenset markedsaktivitet de kommende ukene.

Det er fortsatt en mulighet for økt volatilitet og usikkerhet med hensyn til den pågående krigen i Ukraina og Midtøsten, samt de pågående/kommende valgene i Frankrike og USA. Vi utelukker ikke at misligholdsraten kan øke ytterligere, men vi ser fortsatt at det nordiske High Yield-universet har fundamentalt sterke underliggende markeder for mange av selskapene og sektorene.

Utviklingen i våre rentefond

| Norske rentefond | 1 måneds avkastning |

| Alfred Berg Likviditet Pluss | 0,41 % |

| Alfred Berg Obligasjon | 0,67 % |

| Nordiske rentefond | |

| Alfred Berg Nordisk Likviditet Pluss | 0,43 % |

| Alfred Berg Nordic Investment Grade | 0,48 % |

| Alfred Berg Nordic Investment Grade Mid Duration | 0,78 % |

| Alfred Berg Nordic Investment Grade Long Duration | 1,38 % |

| Alfred Berg Nordisk Ansvarlig Kapital | 0,22 % |

| Alfred Berg Income | 0,66 % |

| Alfred Berg Nordic High Yield | 0,95 % |

Aksjemarkedet i juni

Norske aksjer

Juni ble en rød måned på Oslo Børs, med OSEBX ned 1,26%. Hittil i år er vi opp 8,9%. Sektoren som bidro mest i juni måned på Hovedindeksen var finans. Det var DNB (+2,2%) og Gjensidige Forsikring (+3,9%) sin fortjeneste. Styringsrenten ble holdt uendret av Norges Bank i juni, og ble signalisert til å holdes på nåværende nivå en stund fremover. Det er supportivt for renteinntektene til bankene. Når det gjelder Gjensidige Forsikring har selskapet satt opp prisene sine som skal bidra til å bedre marginer fremover. Kommunikasjonssektoren bidro også positivt forrige måned. Her var det Schibsted, opp 5,7%, som var årsaken. Selskapet meldte betydelige kostnadsbesparelser ved å kutte 250 personer som forventes å fullføres i tredje kvartal. Initiativet er ett viktig bidrag på veien til å få en kostnadsprofil nærmere konkurrentene. Informasjonsteknologi var den tredje sektoren som bidro mest positivt. Nordic Semiconductor var opp 6%. Crayon var den andre aksjen innenfor teknologisektoren som var opp i juni. Selskapet vant blant annet noen større kontrakter. Atea fortsatte også opp. Relativt til hva vi har vært vitne til internasjonalt hvor sektoren har vært dominerende for avkastningen så langt, er norske teknologiaksjer opp lite. AI er fortsatt buzzordet som bidrar til stadig nye rekordnivåer for selskapene. AI eksponeringen til de norske teknologiselskapene er imidlertid relativt begrenset.

Industri var den sektoren som bidro mest negativt i måneden som gikk. Etter en sterk utvikling lenge, endte Kongsberggruppen ned 3,5% i juni. Selskapet er likevel den største bidragsyteren på Hovedindeksen hittil i år og en av de som er mest opp med 88% avkastning. Kongsberg Gruppen har overgått vekstforventningene de siste kvartalene. Ambisjonene om vedvarende sterk vekst ble nylig ytterligere formalisert i forbindelse med en kapitalmarkedsdag. Økte forsvarsbudsjetter rundt om i verden er en stor driver. Autostore (-15,1%), Tomra (-7,6%) og Norwegian Air Shuttle (-10,5%), bidro også en del til industrisektorens negative bidrag i juni. Autostore har stort sett falt etter fjerdekvartalstallene sine. Fallet ble ytterligere forsterket etter tall for første kvartal. Norwegian fikk en knekk i forbindelse med frykten for streik tidligere i sommer. Senere har inntjeningsestimatene kommet litt ned på høyere kostnader og noe lavere yield enn tidligere ventet. Materialer bidro også negativt forrige måned. Elkem, Yara og Norsk Hydro endte alle i rødt. Mest negativt bidro Norsk Hydro, ned 6,2%. Norsk Hydro opplevde en kraftig reprising da aluminiumsprisen fikk en rekyl, drevet av høyere priser på substitutter for aluminium og innføring av sanksjoner. Den senere tid har den imidlertid svekket seg igjen. I snitt er inntjeningsestimatene for de tre selskapene ned nesten 40% i år. Konsum bidro også negativt forrige måned. Eneste selskapet med positiv avkastning var Orkla, opp 3,8%. Forventinger om lavere råvarepriser og høyere volum har vært en driver. Selskapet solgte nylig Lilleborg. Resten av sektoren, som er oppdrettsselskaper, hadde alle en rød måned. Siste datapunkt for eksportprisen på fersk laks fra SSB var 85/kg, ned de siste ukene.

Nordiske aksjer

Første halvår har vært et meget sterkt halvår på internasjonale børser, og Norden har hengt med. Imidlertid ble juni et hvileskjær i Norden, med avkastning rundt null for de største nordiske indekser. Internasjonalt var det også større strekk i feltet, hvor bl.a. politiske begivenheter i Frankrike satte sitt preg. Vi går snart inn i rapporteringssesongen for andre kvartal. Normalt vil selskapenes resultater veie tyngre enn eksterne hendelser.

Beste sektor i Norden gjennom juni måned var helse, fulgt av informasjonsteknologi og finans. Svakest var forsyning, konsum og materialer. Innen helsesektoren er det nok en gang Novo Nordisk som er klart største bidragsyter. For den svakeste sektoren, forsyning, er det vindkraftselskapet Ørsted som trekker mest ned, men denne sektoren har så få medlemmer at enkeltselskaper kan gi uvanlig store utslag.

Utviklingen i våre aksjefond

| Norske aksjefond | 1 måneds avkastning |

| Alfred Berg Gambak | -0,82 % |

| Alfred Berg Aktiv | -0,93 % |

| Alfred Berg Norge | -0,84 % |

| Alfred Berg Norge Transition | -1,36 % |

| Nordiske aksjefond | |

| Alfred Berg Nordic Gambak | -0,39 % |